眾所周知,股神巴菲特有個戒律,從不推薦任何股票和任何基金。可他在給投資者的信里卻多次推薦了指數基金定投。為什么?

在解答疑問之前,客官請隨富二一起看一樁實例:

【虛擬情境】

定投前所有基金已贖回,虧損10000元

單獨定投:

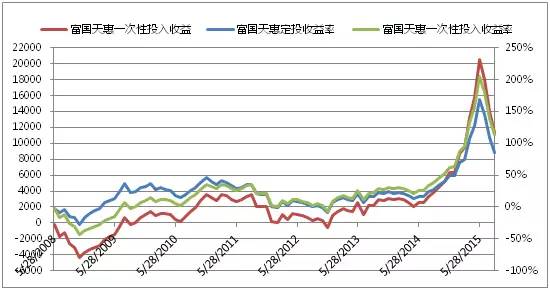

從2008年5月28日起(當天上證綜指收盤點位為3459.03),每月定投富國天惠基金1000元。其中,定投費率以1.5%計算,贖回費率以0.5%計算,分紅方式選擇紅利再投資。那么,截止目前,富國天惠共定投88次,投資金額88000元,其定投收益及定投收益率見下圖:

從圖中我們可以看出,富國天惠在2009年3月28日(定投11個月)即轉虧為盈;至2010年10月28日(定投30個月)取得定投收益為11678.54,該收益已覆蓋定投前虧損額度。

不僅如此,從折線圖中我們還可以看到,假若該投資者一直持有,那么其收益率高達168.92%,收益額度為143580.1元;即使經過2015年6月的股災,富國天惠定投收益率截止今日仍保持72.33%的收益率。

一次性投入10000元:

倘使該投資者在2008年5月28日一次性投入10000元,與定投相比,二者的收益率表現如下圖:

圖中可見,在當時的市場情況下,富國天惠定投在前3年的時間均高于一次性投入收益,然而后期二者出現同化、甚至一次性收益高于定投收益的情況。這是因為,一方面,市場在2011年以后出現陰跌,定投與一次性投入收益相當;另一方面,盡管定投的份額在增加,但成本也在增加,而一次性投入在基金分紅時能拿到較高的分紅份額外,成本沒有增加,因此表現也不比定投差。特別在2014年前夕,大盤開始醞釀新一輪的牛市,也帶動了定投和一次性投入收益的上漲,不過二者的分化并沒有很明顯,定投依然保持穩定增長態勢。

不過值得注意的是,在一次性投入10000元的情況下,想要將之前虧損的10000元補上會比較困難。我們可以看到,這一目標直到2015年3月底才實現。而且我們選擇分析時點的點位處于接近中位數,若高于此點位一次性投入,扭虧的難度將變得更大。據測算,定投基金回避了入市點位這一風險,無論你是在最好的時候,還是最差的時候定投,長期來看,回報率的差距其實很小。

由此可見,基金定投不失為一個解套補虧的良方。為什么?

大部分人不具備“低買高賣”的能力,尤其是不愿意花時間研究的投資者,無論是個人還是機構。今年這波牛市中到6月的股災,有多少機構、散戶躲掉了?市場短期內跟賭場類似,你進賭場能賺幾把?更何況是股市?基金定投采用的是小額資金分批入場,遵循紀律投資,不僅規避了市場時機選擇,還能以平均價成交,從而化解在高位買入的風險。與股票投資或基金單筆投資追高殺低相比,風險明顯降低。

至于定投有啥壞處?

壞處就是它反人性,它需要堅持,而絕大部分人是做不到的。但是當你克服了人性的弱點,你就理應得到更豐厚的收益,在絕大多數人割韭菜的時候,仍能泰然自若。

若客觀您心動了,那就行動起來吧!手指動一動,明智決策您做主!